目次

ファクタリングを図解で解説!ファクタリングの仕組みがよく分かる

会社で資金調達を担当して資金繰りが苦しくなると、従来であれば手形割引で緊急の資金調達をしていましたが、期日現金が増えてきたため手形割引ができなくなりました。

そんなときに、売掛金を買い取るのがファクタリングです。

目次に戻るファクタリングには健全と緊急の2種類がある

ファクタリングには、

- 健全なファクタリングと、

- 緊急の資金調達術となるファクタリングの

2種類があります。

健全なファクタリングは『3社間ファクタリング』で、

緊急の資金調達術となるのは『2社間ファクタリング』です。

健全な『3社間ファクタリング』は、次のようなメリットがあり、手形取引に代わる新しい商取引形態になりつつあります。

- 債権のオフバランス化

- バランスシートのスリム化

- 売掛金の早期資金化

- キャッシュフローの改善

- 決済リスクの回避

3社間ファクタリングは、大手銀行系の金融機関が取り扱っている正統派のファクタリングで、健全な会社経営に有効な手法であると注目されています。

一方の『2社間ファクタリング』は、銀行融資を断られ、明日の資金調達に追われている立場の人にとっては、最後の救世主とも言える究極の資金調達術なのです。

ただし、少々無理なスキームなのでファクタリング会社のリスクが高く、その分が手数料に上乗せされるので費用が高くなります。

緊急避難的に事業資金を調達する方法だと割りきって、使い方を間違えないように注意しないと、泥沼にはまります。

目次に戻る

ファクタリングなら銀行融資を断られても資金調達が可能です

緊急に現金として事業資金が必要になったが、銀行から融資を断られたとしたら、あなたの会社に何らかの信用問題があると思わなければなりません。

次のような場合には銀行は融資をしてくれませんが、ファクタリングなら事業資金調達が可能です。

- 事業展開に期待ができない

- 赤字決算である

- 債務超過に陥っている

- 担保になる案件がない

- 保証人を立てられない

- 会社設立から間がない

- 今日、今すぐにでも現金がほしい

売掛金があれば、経営状態がこんなにひどくてもファクタリングによって現金を手にすることが出来ます。

目次に戻るファクタリングは借入金ではありません

簡単な事業資金調達術などというと、いかにして借金をする方策かと思うかもしれませんが、ファクタリングは借金ではありません。

ファクタリングをひとことで言うと、売掛金の買い取り(現金化)です。

来月にならないと振り込まれない売掛金を、今すぐ現金で買い取る仕組みです。

売掛金を担保にした借金とは性質がまったく違います。

金融の専門家のなかにも、ファクタリング(売掛債権譲渡)と売掛金担保融資を混同している人がいますので、両者の違いをよく理解してください。

例えば『1kgの金のインゴット』という『モノ』をお金に変えようとする場合を考えてください。

金塊を質屋に預けてお金を借りるのが、『売掛金担保融資』に近いのです。

借金ですから、期限を定めてお金を返さなければなりません。

また、期間に応じて金利を支払う必要があります。

これに対して、ファクタリングは金塊を売却してしまうので、借金ではありません。

借金ではないので、返済期限や金利という概念が存在しません。

ただし、その金塊は事情があって他人に預けており、来月にならないと戻って来ないので話がややこしいのです。

手元にはありませんが『1キログラムの金塊』ですから、あなたの会社の経営状態が赤字であろうが、債務超過であろうが「金の価値」は変わりませんよね。

これと同じで『売掛金』という『モノ』を売るのですから、あなたの会社の経営状態がどうあろうと購入者には関係ないのです。

だから、赤字会社でも、債務超過でも、会社の将来性がなくても販売しようとする『モノ』の価値は変わりません。

要するに、ファクタリングは価値ある『モノ』の販売なのです。

目次に戻る

緊急の事業資金調達に対応出来る2社間ファクタリング

健全な3社間ファクタリングが基本になりますが、しかし、この記事をご覧になっているあなたは、

「こんな悠長なことを調べているんじゃない。

緊急事態に対応してくれる事業資金調達術を探しているんだ」

と言いたいことでしょう。

それに対する答えが、『2社間ファクタリング』なのです。

目次に戻る

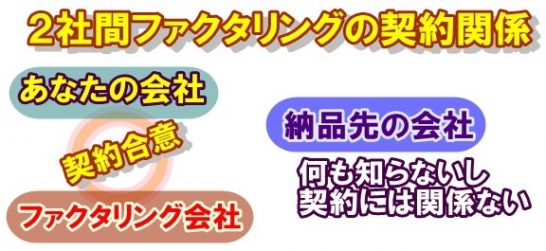

2社間ファクタリングの契約関係

健全な3社間ファクタリングが魅力的だと思っても、取引先に知られることを恐れる場合には、3社間ファクタリングは活用できません。

例えば次のようなケースです。

- 取引先に売掛金の売却を知られたら、信用を失って取引を停止されるかもしれない。

- 大手企業は、ファクタリングに対する理解が薄いからイメージが悪くなる。

- 契約内容に債権譲渡禁止事項が盛り込まれているので絶対に知られたくない。

- 大手企業なので、自社系列の金融業者を押し付けてくる。

- すぐに資金が必要なので、3社間の調整をしている時間がない。

このような場合に取引先に知られることなく、売掛金を現金化する手法が2社間ファクタリングなのです。

3社間ファクタリングとは似て非なるものと考えてください。

まったく性質を異にするのが2社間ファクタリングなのです。

2社間ファクタリングは、あなたの会社とファクタリング会社だけの2社間の秘密取引であり、納入先の会社には何も知らせません。

上の図のように、契約はあなたの会社とファクタリング会社の2社だけの契約であり、納品先の会社には連絡もしないし、問い合わせさえしませんから、契約の秘密は守られます。

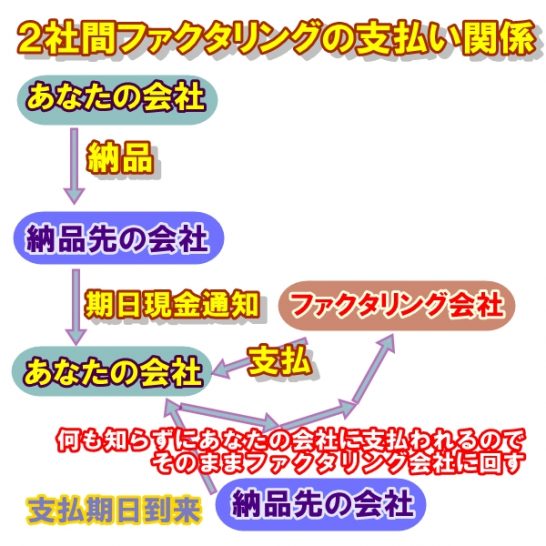

目次に戻る2社間ファクタリングのお金の流れ

つまり、相手方に知られずに、売掛金を現金化する方法です。

しかし、借金ではありません。

そんなうまい方法があるのか。

お金の流れは、一体どうなるんだろうという疑問に答えるのが下の図です。

あなたの会社が取引先に商品を納品すると、納品先の会社から、期日現金の支払い通知か手形の振出しがあります。

これで、売掛債権が確定しました。

この売掛債権をファクタリング会社が購入して、その代金を速やかにあなたの会社に支払います。

当然、金利相当分と手数料は差し引かれますよ。

本当は、ファクタリング会社が、納品先の会社から直接お金を回収したいのですが、そうすると2社間の秘密の契約がバレてしまいます。

しかたがないから、ファクタリング会社は、あなたに、売上債権の回収(集金代行業務)を委託します。

支払期日が到来すると、納品先の会社は、何も知らずに通常の取引ルールに従ってあなたの会社に請求書に基づく金額を振り込みます。

しかし、そのお金は、すでにファクタリング会社のものですから、あなたは振り込まれた金額をそのままファクタリング会社に回さなければなりません。

目次に戻る

相手の会社が倒産しても弁済義務はない

ファクタリングでは売掛債権を売却してしまうので、もしも取引会社が倒産して、期日現金が振り込まれなかった場合のリスクも一緒に売却することになります。

万一、相手先が倒産して売掛金が入金されなかったら、すみやかにファクタリング会社に連絡すれば、あなたの会社がお金を返す必要はありません。

取引先の会社が危ないと噂されている場合のリスク回避策としてのファクタリングもありえます。

ただし、ファクタリング会社もその道のプロですから、ハイリスクの分だけ手数料を高く設定するのが普通だし、倒産リスクが高すぎる場合は取引を断られることもあります。

目次に戻る

2社間ファクタリングの手数料

こんな簡単なことなら、いつも使えば良いだろうなどと勘違いをしてはいけません。

便利に使える反面、最大のリスクは、手数料が高いことです。

項目は、ファクタリング会社によって、さらに契約内容によって違いますが、一般的に次のようなものがあげられ、手数料合計が20%~30%になるのが普通です。

- 掛け目 70%程度

- 金利 5%程度

- ファクタリング手数料 契約による

- 審査料 契約による

- 事務手数料 1万円程度

- 登記費用 7万円程度

- 登記抹消費用 3万円程度

- 収入印紙 4千円程度

金額のイメージをつかんでみましょう。

契約内容によって、金額は大幅に変わるので、一つのイメージとしてこんな感じだと言うことを感じてください。

仮に売掛金が1000万円だとすると、掛け目の70%によって、ファクタリングの対象は700万円に限定されます。

700万円の20%~30%の手数料を引かれて、ファクタリングで手元に入る金額は、490~560万円程度です。

掛け目の残りの30%に相当する300万円は、ファクタリングとは関係なしに、納品会社からの振込日にあなたの会社のものになります。

結局、1000万円の売掛金は、約500万円の早期調達資金+300万円の振込金額=約800万円に目減りしたことになります。

同じファクタリング会社との取引回数が増えてくれば信用度が高まり、手数料は10%代まで下がることもありますが、手数料がこれほど高いのが現実ですから、定常的な財務会計処理として採用できる手法ではありません。

2社間ファクタリングの対象になる売掛金は、サイト40日以内に限られる場合が多いです。

まさに、今すぐ資金が必要だという時の緊急対策としての事業資金調達術なのです。

目次に戻る登記の必要性

売掛金は目に見えないものなので、あなたが、他の2社、3社とファクタリング契約をしているかもしれません。

それを恐れるファクタリング会社は、債権譲渡特例法に基づく債権譲渡登記をして第三者対抗要件に備える必要があります。

しかし、登記は基本的に公開情報なのです。

債権譲渡登記は、第三者でも入手することは出来ます。

ただし、通常の商業登記や不動産登記に比べて簡単ではありません。

しかし、相手先が本気であなたの会社の信用調査をすれば、必ずバレてしまいます。

これを恐れて、相手先に知られたくないからどうしても登記は避けたいと主張する会社があります。

そんな時に、ファクタリング会社は、「じゃぁ登記はなしにしましょう」と応じてくれることもあります。

しかし、その場合は、リスクが高まる分だけ手数料が高くなると思ってください。

あなたの要望が、次々と手数料を高める理由付けになることを理解しておいてください。

目次に戻る

振込口座の変更

2社間ファクタリングで、ファクタリング会社が最も恐れるのは、納品先会社から期限日に振り込まれたお金を、あなたが使ってしまうことです。

本来、そのお金は、ファクタリング会社のものですから、手を付けてはいけません。

でも、追い詰められている会社では、目の前のお金につい手が出てしまうことは、ないとは言い切れません。

そのため、納品先会社からの振込口座を、ファクタリング会社が支配してる口座に変更して欲しいと要求を出します。

しかし、口座変更は納品先が大手であれば、すぐには応じてくれないものです。

さらに、変更可能であっても、手続きが面倒で期限までに間に合わないとか、

理由を書かされるなど、

実現は無理な場合が多いのが現状です。

指定口座への変更が可能であれば、2社間ファクタリングの最大のリスクが解消されるので、手数料を安くする交渉が有利に進められます。

しかし、実態としては難しいです。

指定口座への変更を求める理由が3つあります。

1) 入金日にあなたが使ってしまうリスク(前述の通り)

2) あなたの会社が倒産して、入金日に債権者に取られてしまうリスク

3) あなたの会社が税金滞納状態だった場合、入金日に当局から差し押さえられてしまうリスク

税金滞納状態では取引を断られることがあります。

これらのリスクが手数料アップの要因となりますから、倒産の可能性がなければ 2)の要素が消えるので、手数料が多少は安くなります。

目次に戻る

悪徳業者に注意

ファクタリングは貸金ではありませんから、貸金業法、利息制限法、出資法などの制限を受けません。

分かりやすく単純化してしまえば、

あなたが100万円だと思う『モノ』を売りに出して、

相手がいくらで買ってくれるかの交渉なのです。

例えば100万円の『モノ』を20万円で買ってくれると言われても、普通なら売らないでしょう。

「30万円ならどうですか、よし、40万円で買いましょう」

バナナの叩き売りじゃないけど、これに近い交渉なのです。

驚いたことに、目先の40万円がどうしても欲しいからと、半値以下の40万円で売ってしまう人がたくさんいるのです。

こうした背景が、悪徳業者をのさばらせることになります。

目次に戻る悪徳業者の見分け方

- ろくにヒアリングもせず、説明も不十分で契約を急がせる。

十分な説明は取引の基本です。 - 電話の担当者の応答がおぼつかない。

電話番の事務員はともかく、担当者が即答できない場合は怪しい。 - 契約書を渡してくれない。

契約書提示及び、2部持ち合いは契約の基本です。 - 通称「ジャンプ」と言われる「利息のみの支払」を提示された。

ファクタリングは、金融商品ではありませんから利息という概念がありません。 - 担保を要求する

『モノ』の売買なので、担保は必要ありません。 - 長期利用契約を迫る

狙った獲物は逃さない的な考え方です。

悪徳とは言い切れませんが、あまり深入りしないほうが良いでしょう。 - 売掛金の入金がない場合の支払い条項がある

取引先の倒産リスクを含めての売買なので、相手先倒産の場合は支払う必要がありません。 - 連帯保証人を求められた

『モノ』の売買ですから、連帯保証人の必要はありません。

目次に戻る

2社間ファクタリングで実績のある会社の紹介

現状では、ファクタリング会社に対する法的な規制はないので、雨後の筍のようにたくさんのファクタリング会社が名乗りを上げています。

そんな中で、2社間ファクタリングを数多く手がけており、実績のある会社を紹介します。

緊急に資金調達が必要な場合は、チェックしてみると良いでしょう。

株式会社No1

年商5千万円以上の会社が取引対象になります。

2社間ファクタリングの専門会社で、ノウハウも多数蓄積しています。

目次に戻る

資金調達プロ

事業として、100万円以上の売掛金がファクタリングの条件になっています。

資金調達プロサポートセンターより、ファクタリングのご説明の電話がかかってくるので

資金調達の件をご相談をください。

目次に戻る

三共サービス

銀行返済の条件変更中(リスケジュール)でも赤字、債務超過でも、担保不動産、保証人がなくても利用可能です。

安心の全国対応サポート!!

目次に戻る

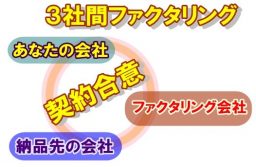

健全な3社間ファクタリングの仕組み

ファクタリングの基本的な仕組みは次ように、3社の契約によって成り立つスキームです。

- 商品を販売した会社(あなたの会社)が、

- ファクタリング会社に売掛金の買い取りを依頼して、

- 支払いをする会社(納品先)がこれを了承して、

- 三者の契約が

成立します。

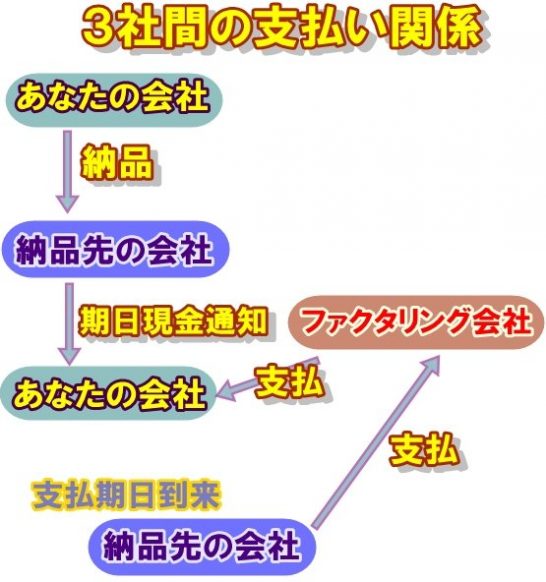

振込口座はファクタリング会社に直接

契約による支払い関係は、下のような三角関係になります。

- あなたの会社が納品をして請求書を発行する

- 納品先の会社が期日現金の約束をする

- ファクタリング会社が代金をあなたに支払う

- 支払期日に納品先の会社がファクタリング会社に支払う

このような三角関係になります。

三社間の合意により、納品先の会社からの代金支払いは、あなたの会社ではなく直接ファクタリング会社に支払われます。

先に説明した2社間ファクタリングよりも安定した取引になります。

支払口座をファクタリング会社に変更するので、ファクタリング会社のリスクが小さいので、手数料を低く押さえることができるので、定常的な財務処理として採用可能なスキームです。

目次に戻る

約束手形が減少傾向で割引ができない

目次に戻る約束手形が減少している

企業対企業の取引、いわゆるBtoBの取引では、毎回の取引の記録を集計しておいて、一月分をまとめて支払う方法が普通です。

このようにツケで売ることを「掛売り」といい、販売はしたが未回収のお金を「売掛金」といいます。

毎月の締め日に「売掛金」の金額が確定してから、2ヶ月後とか3ヶ月後に支払うとか期限を定めて、支払側が証文を発行しました。

これが、約束手形です。

しかし近年、決済手段が振込で電子化されたことや、クレジットやファイナンス機構の発達、また、印紙税の節約なども関与して、約束手形の利用価値が低下し、現在では期日現金契約が一般的になっています。

しかし、手形をなくしても、「締め日から90日後現金」のような期日現金の取引では、入金までの期間は変わらないのが普通です。

手形が発行されなくても、ファクタリングであれば、早期現金化による有効活用が可能になります。

目次に戻る割引ができない

証文である手形は、有価証券として売買ができました。

それが、手形割引です。

債権側の企業が売掛金の回収を待てずに事業資金調達が必要になった場合に、約束手形を金融業者に渡して、金利と手数料差し引いた金額を、現金で受け取ります。

しかし、期日現金の契約では、証文である手形が発行されませんから、手形割引が出来ません。

そこで、手形割引と同様に、「売掛金を現金化する」機能を有するのがファクタリングなのです。

目次に戻る